Investitori Intelligenti

Dialoghi con mio figlio sull'investimento intelligente

"Investitori Intelligenti" è il nuovo Podcast di Finanzaworld. Fw è un sito di informazione, comunicazione ed educazione finanziaria. Fondata nel 1999 da Francesco Carlà, è considerata (Sole 24 Ore) "la bibbia degli investitori italiani".

FinanzaWorld.it è la comunità della Finanza democratica come riconosce anche Google.

FC Consiglia

Ogni 7 giorni un'Idea dal sottoscritto; una brevissima sintesi di un libro che ho appena letto (o che penso sia indispensabile); in più il link ad un articolo che mi è piaciuto. E la citazione finale! Buona lettura, vs. Francesco Carlà

In questo Podcast settimanale 2 Consigli di Francesco Carlà; 2 sintesi di libri che ha appena letto (o che pensa indispensabili); in più il link ad un articolo che gli è piaciuto molto.

E la Citazione Finale.

Clicca qui per iscriverti alla newsletter settimanale di Francesco Carlà Consiglia

FC Consiglia

Ogni 7 giorni un'Idea dal sottoscritto; una brevissima sintesi di un libro che ho appena letto (o che penso sia indispensabile); in più il link ad un articolo che mi è piaciuto. E la citazione finale!

I Paradossi Italici (e i loro disastrosi rendimenti) ...

(puntata 185 del 10/09/2022)

L'assenza di alternative "sicure" spinge i risparmiatori italiani a tenere oltre 1.600 miliardi sui conti correnti. E i andamenti sono a zero.

In forte calo le obbligazioni (-67% a 233 miliardi di euro), mentre crescono le polizze assicurative (+78% a 1.213 miliardi), che coprono il 23% dei risparmi complessivi.

Eppure la massiccia concentrazione di liquidità espone a rischi palesi, come le regole sul bail in per chi ha oltre 100mila euro, oppure una tassazione patrimoniale, e a rischi occulti come i costi di gestione dei conti etc etc.

Con l'inflazione a quasi il 10% poi ...

Dov'è il Paradosso? Storia chiara: nel frattempo investire è diventato sempre più semplice e sempre più redditizio (e con un rischio sotto controllo). A patto di sapere come si fa ...

Fwiane e Fwiani lo sanno.

E un po' sta anche succedendo, finalmente. Infatti dalla ricerca Fabi (sindacato dei bancari italiani) sul 2021, gli italiani possiedono 5.256 miliardi di euro di ricchezza finanziaria.

E di questi soldi, 1.251 miliardi sono investiti in azioni. Il 24%.

In 10 anni, la percentuale azionaria del patrimonio finanziario degli italiani è salita dal 19 al 24%. Il problema è che molti di questi denari sono investiti, a caro prezzo, attraverso fondi comuni. I fondi sono cresciuti in 10 anni da 235 a 661 miliardi, passando dal 6 al 15% del risparmio complessivo delle famiglie italiane.

A medio e lungo termine, investendo così si rinuncia fino all'85% dei propri profitti. Quando ci sono. Più dura l'investimento e peggio è. Al contrario di quello che accade con la nostra Maratona dell'Investimento Intelligente.

Leggete qui per averne la prova matematica.

Se non sapete da che parte cominciare e volete raggiungere i risultati che hanno raggiunto gli abbonati a FinanzaWorld dal 1999 ad oggi scrivete subito a:

lodovico.carla@finanzaworld.it (Citate questa rubrica, vi attende una sorpresa).

Un consiglio finale: se siete novizi di FinanzaWorld partecipate Gratis al Meeting della Finanza democratica on line col sottoscritto, cliccando subito qui.

Il mio libro della settimana (185)

Rita McGrath: La fine del vantaggio competitivo.

(ROI Edizioni)

Chi mi segue da tempo sa bene quanto sia stato importante (e continui ad esserlo) scoprire aziende con un Vantaggio competitivo durevole.

A patto che abbiano anche altri requisiti decisivi, questo genere di company sono in grado (da decenni) di portare a casa rendimenti migliori e più stabili. A medio e lungo termine.

Rita McGrath ha studiato i vantaggi competitivi e ha concluso, in questo libro, che quelli durevoli sono sempre più rari. Quasi miraggi di un'epoca che non esisterà mai più. L'era pre-Simulmondo.

E' vero? Forse e solo in parte. Ma questo volume è interessante e andrebbe letto.

"Mentre il mercato cambia a ritmi vertiginosi e incalzanti, le strategie aziendali fondate sul raggiungimento di un vantaggio competitivo "stabile" mostrano tutta la loro inefficacia e inadeguatezza.

I leader d'azienda dovrebbero, innanzitutto, prendere coscienza della centralità di un altro tipo di vantaggio competitivo: quello transitorio, ovvero fare propria l'idea del cambiamento costante, dell'innovazione, del ribaltamento degli stessi presupposti che danno per scontati ..."

L'articolo della settimana (185)

Gabriele Romagnoli è un giornalista che probabilmente conoscete bene: era una colonna di Vanity Fair e ha diretto anche la redazione sportiva della Rai.

Le nostre strade si sono spesso incrociate.

Adesso scrive una rubrica sulla Repubblica on line: si chiama "La prima cosa bella", come una vecchia canzone di Nicola di Bari.

La storia che state per leggere vi tirerà su il morale. Per sempre.

"Sono le molte vite di Ana Damian. Raccontai la sua storia anni fa su questo giornale. Aveva appena vinto il premio come miglior venditrice di aspirapolvere porta a porta. Una moldava aveva battuto tutti i rappresentanti italiani.

Venne fuori che la sua emigrazione era stata un'odissea, durata anni, con tentativi falliti, stenti, violenze, decine di chilometri a piedi, inclusi tunnel autostradali percorsi contromano, separazioni forzate dal marito e un lieto fine figlio della volontà e non del caso ..."

La citazione finale (185)

Molti traders chiamano "investimento" una speculazione che è andata malissimo ...

(Il modesto sottoscritto)

A rileggerci la prossima settimana!

Vostro

Meeting Permanente della Finanza Democratica

30 minuti per capire cos'è la Finanza Democratica

Partecipa gratuitamente al Meeting

Come diventare un investitore intelligente?

Per essere investitori "fai da te" intelligenti, bisogna prima di tutto mandare a mente questa idea decisiva: investire NON è una scommessa, un colpaccio, uno sprint. E' una Maratona. Warren Buffett ha trasformato 10.000 dollari, il suo capitale iniziale, in decine di miliardi di dollari. Ma non ci ha messo giorni o mesi. Ci ha messo qualche anno.

Per la precisione: una decina d'anni a diventare milionario (nel 1962 i milioni di dollari avevano ancora il loro fascino. Anche i milioni di euro ce l'hanno, dopotutto, no?).

E una quarantina d'anni a diventare miliardario, sempre in dollari, nel 1990.

Nel frattempo i suoi miliardi sono diventati molti di più.

L'Investitore intelligente "fai da te" è prima di tutto un Maratoneta.

30 Minuti di Meeting con Francesco Carlà per capire cos'è la Finanza Democratica. Basta partecipare a questo Meeting per approfondire.

Ma che cos'è esattamente la Finanza Democratica?

I principi della Finanza Democratica sono pochi e davvero alla portata di tutti. Eccoli qua:

- 1) Nessuno ha a cuore il nostro denaro più di noi;

- 2) Imparare ad investire è semplice e non serve essere laureati in economia e scienze finanziarie. Basta essere correttamente informati da chi è strutturalmente Indipendente e non deve vendervi nessun tipo di prodotti finanziari. Basta saper fare addizioni, sottrazioni, moltiplicazioni, divisioni, percentuali, e medie;

- 3) Grazie ad Internet, è facile e costa molto poco investire da soli e senza intermediari. E' sufficiente aprire un conto bancario on line e le commissioni sono basse e alla portata di tutti gli investitori;

- 4) Investite solo in quello che capite e conoscete.

- 5) Non fidatevi di nessuno che vi proponga cose in contrasto con i punti 1, 2, 3 e 4. Basta partecipare a questo Meeting per approfondire.

Storia di Laura Rossi

Mi chiamo Laura Rossi, ho 45 anni e vorrei raccontarvi la mia storia. Secondo me può essere utile a tanta gente

Il mio lavoro somiglia a quello di molti italiani della mia generazione: piccola impresa ereditata dai genitori e dai nonni, non si stacca mai, fatica, tasse e qualche soddisfazione.

Negli ultimi anni meno.

Tre generazioni di lavoro e risparmio hanno creato un patrimonio.

Un patrimonio che somiglia a quello di tanti altri piccoli imprenditori e professionisti italiani, immagino: qualche immobile, tra cui la casa dove vivo, buoni del Tesoro e un po’ di altri titoli in portafoglio.

Fino a due anni fa soprattutto fondi di vario genere.

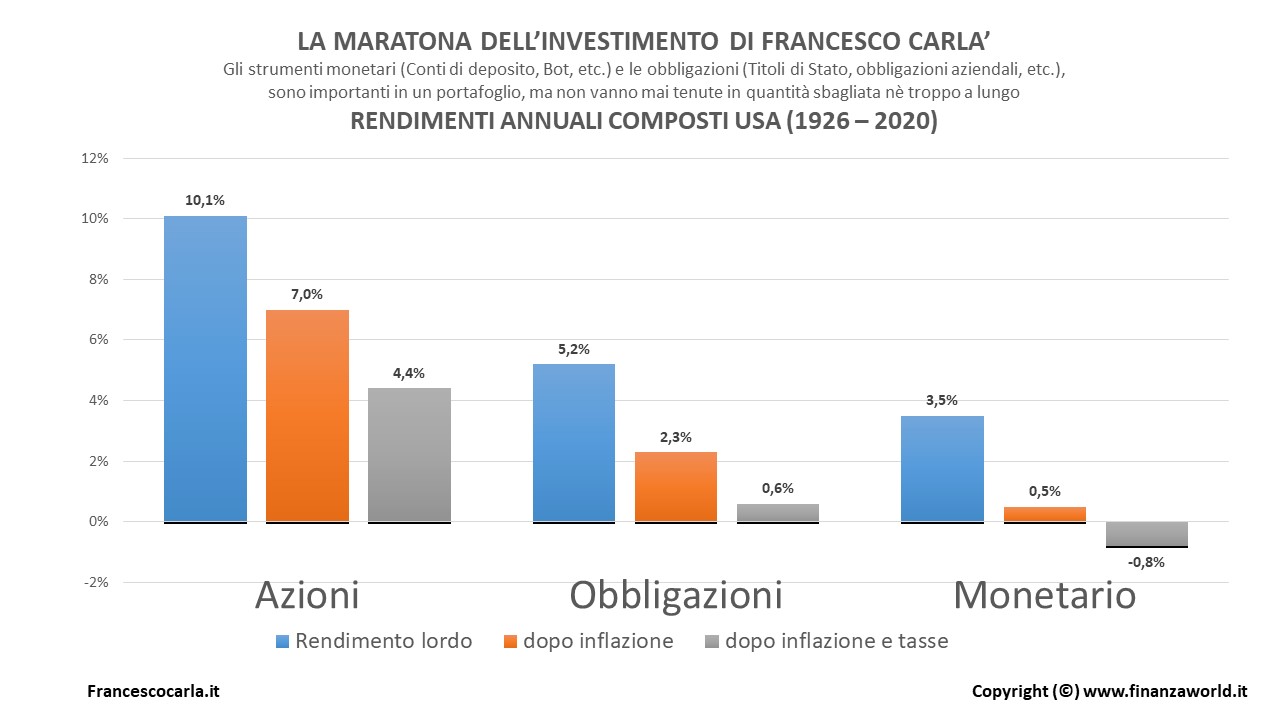

Un giorno mi sono imbattuta in questa tabella:

Per una volta era semplice da capire e la fonte era insospettabile (BlackRock/Morningstar):

Il peggior 'investimento' possibile, a lungo termine (1926/2020), è quello monetario (Bot/conti deposito etc): tolte le tasse e l'inflazione ci si rimette quasi l'1% all'anno (-0.8%). Seguono le obbligazioni (societarie e i titoli di Stato): sempre al netto di tasse ed inflazione si prende solo lo 0.6% netto, ogni anno in media. Poi arrivano le azioni: dal 1926 al 2020, una vera Maratona, hanno guadagnato il 4.4% medio all'anno, al netto di tasse ed inflazione.

La prima: un calcolatorino dell’interesse composto;

La seconda: un articolo di Francesco Carlà.

Usando il calcolatorino ho scoperto che:

Usando i Bot praticamente i soldi si dimezzano strada facendo (100.000 euro 'investiti' al 0.8% diventano dopo 94 anni 47.000);

Usando le obbligazioni i soldi crescono un po', ma molto lentamente (100.000 euro investiti allo 0.6% diventano dopo 94 anni 175.473);

Usando le azioni (nel senso di replicare un Indice azionario generalista per esempio con un Etf apposito) i soldi crescono molto (100.000 euro investiti al 4.4% diventano dopo 94 anni 5.725.941)

Sai cos'è la Finanza Democratica?

Se non hai già visto il Meeting Permanente della Finanza Democratica, clicca sul pulsante qui sotto. 30 minuti con Francesco Carlà per cambiare le idee sbagliate sul risparmio e sull'investimento che ti sono costate tante delusioni.

Guarda il MeetingDomande e risposte

Chiariamo qualche dubbio

-

Che cos'è FinanzaWorld?

FinanzaWorld è anzitutto libera e Indipendente, priva (strutturalmente) di qualsiasi conflitto d’interesse.

Su FinanzaWorld Francesco Carlà ed il suo staff pubblicano ogni giorno informazioni, commenti, analisi sul mondo dell’economia, dei Mercati e dell'Educazione finanziaria.

-

Chi è Francesco Carlà?

Francesco Carlà, già docente all'Università la Sapienza di Roma e all'Università IULM di Milano, da oltre 35 anni si occupa di Comunicazione, Informazione ed Educazione finanziaria.

Segue la finanza innovativa (e il Fintech) dal 1995. E' autore di articoli, libri e di programmi radio-televisivi.

Tra le sue pubblicazioni ricordiamo i bestsellers "Trading online. La guida" (2000), "Simulmondo. Vivere Internet" (2001), "Trading online. Seconda Edizione" (2003), Italia-Google (2006) e Finanza Democratica (2009). Per tre anni ogni settimana è stato protagonista su RaiNews24, RAI3 di "Netstocks", il primo magazine tv dedicato all'economia e alla finanza innovative, consulente di molte trasmissioni TV e Radio in RAI e su altri canali (Costanzo show, Invasioni Barbariche, Sky TG 24, Radio Vaticana, Radio Radicale, Radio Capital etc), per quattro anni ha condotto il forum di Borsa sul sito del Corriere della Sera, editorialista di Vanity Fair (Soldi & Felicità) e della Gazzetta dello Sport (Il Risparmiatore). E' il fondatore di FinanzaWorld dal 1999.